Contratación y estrategia global de RRHH

En Portugal, las empresas extranjeras pueden contratar empleados sin tener que crear una empresa local o un establecimiento permanente, como una sucursal o una oficina de representación. Para ello, la empresa debe seguir los siguientes pasos:

- Inscribir al empleador extranjero en el Registro Nacional de Personas Jurídicas (RNPC ) para obtener un Número de Identificación de Entidad Colectiva (NIPC) portugués.

- Nombrar un representante fiscal en Portugal si la sede de la empresa está fuera de la UE. Esto es necesario para obtener el NIPC.

- Celebrar un contrato de representación con el empleado o con un tercero (como una empresa de contabilidad) para que represente a la empresa ante las autoridades públicas portuguesas, incluidos los organismos fiscales y de la Seguridad Social. El representante será responsable de todos los impuestos, incluida la tramitación de nóminas, con la Seguridad Social.

La duración del procedimiento depende de la rapidez con que se presenten los documentos requeridos. Sin embargo, el proceso no suele llevar mucho tiempo, ya que el NIPC suele expedirse en un plazo de 5 días laborables.

¿Cuál es la legislación laboral en Portugal?

La Constitución portuguesa(Constituição da República Portuguesa) y elCódigo Laboral (Código do Trabalho) recogen los derechos fundamentales de los trabajadores. Regulan:

- Salarios

- Horario de trabajo

- Salud y seguridad

- Subsidio de vacaciones

- Conciliación de la vida laboral y familiar

- Acceso a la igualdad de oportunidades

El empleo suele comenzar con contratos indefinidos que no especifican una fecha de finalización y no necesitan estar por escrito, permitiéndose la rescisión únicamente por los motivos especificados en la legislación laboral. Para necesidades temporales o específicas, los empleadores pueden utilizar contratos de duración determinada o incierta, que deben formalizarse por escrito. Los contratos de duración incierta, que dependen de acontecimientos imprevistos, pueden durar hasta cuatro años, mientras que los contratos de duración determinada pueden renovarse hasta tres veces, pero no pueden superar los dos años en total. Otros tipos de contratos, como los de trabajo a tiempo parcial, teletrabajo y para trabajadores extranjeros, también deben redactarse por escrito, y los empresarios deben informar a los empleados sobre los detalles pertinentes, especialmente para el trabajo en el extranjero.

El periodo de prueba en los contratos de trabajo permite a cualquiera de las partes rescindir el contrato sin causa justificada. En los contratos indefinidos, este periodo puede durar hasta 90 días, con posibles prórrogas en situaciones específicas. Para los contratos de duración determinada o incierta, el periodo de prueba es de 15 días para los contratos inferiores a seis meses y de 30 días para los contratos de duración igual o superior a seis meses. Durante el periodo de prueba, la rescisión no requiere preaviso ni indemnización, aunque los empresarios deben avisar en función del periodo transcurrido. No avisar con la debida antelación obliga a abonar el salario equivalente al periodo de preaviso.

Portugal protege estrictamente a los trabajadores en caso de despido. Los empleados sólo pueden ser despedidos si su comportamiento hace imposible mantener su empleo, si son improductivos, realizan un trabajo de baja calidad, ya no son aptos para el puesto o si se produce una reestructuración organizativa.

La seguridad social es un derecho y una obligación en Portugal, con cotizaciones tanto de los trabajadores como de los empresarios. Los empresarios aportan el 23,75% del salario del empleado a la nómina, mientras que a los empleados se les descuenta el 11% de la nómina en concepto de impuestos de la seguridad social.

Además, el sistema portugués tiene otras especificidades. Tras constituir su empresa y notificar posteriormente a la Agencia Tributaria el inicio de las actividades, es necesario dar de alta en la Seguridad Social a la empresa y a sus directivos. Los directivos de la empresa pueden optar por ser remunerados o no por su función. Si optan por no ser remunerados, deben pagar una cotización mensual mínima a la Seguridad Social del 34,75% del IAS (Índice de Apoyo Social). En 2024, el IAS está fijado en 509,26 euros, por lo que el pago mensual es de 176,97 euros. Si optan por ser remunerados, deben pagar una cotización mensual a la Seguridad Social del 34,75% de su remuneración y deducirle el IRS (Impuesto sobre la Renta de las Personas Físicas). Si los directivos cotizan a la Seguridad Social en otro país, deben solicitar que se les exima del pago en Portugal (tanto si son remunerados como si no).

Para contratar empleados, la empresa debe obtener un seguro de indemnización por accidentes laborales y contratar a una empresa que preste servicios de salud y seguridad en el trabajo. Además, al contratar a alguien con arreglo a la ley portuguesa, el contrato debe redactarlo un abogado para evitar posibles problemas.

¿Qué hay que tener en cuenta para los trabajadores extranjeros?

Los ciudadanos de la Unión Europea, del Espacio Económico Europeo y de Suiza pueden trabajar libremente en Portugal. Los demás extranjeros necesitan un visado de trabajo o un permiso de residencia para diversos tipos de empleo, incluidos el trabajo por cuenta ajena, el trabajo por cuenta propia y las actividades altamente cualificadas. Los visados de trabajo, incluidos los de demandante de empleo, se obtienen antes de entrar en Portugal. El visado de demandante de empleo permite una estancia de hasta 180 días para encontrar trabajo. Los permisos de residencia, válidos inicialmente por dos años y renovables por periodos de tres años, pueden dar lugar a la residencia permanente al cabo de cinco años, siempre que se cumplan todos los requisitos legales.

Nóminas en Portugal

En Portugal los salarios se dividen en 14 pagas a lo largo del año en lugar de 12 mensualidades. El salario se duplica en las pagas extraordinarias de Navidad y verano, que son los dos meses extra. Esto puede gestionarse de varias maneras:

El empresario puede abonar el 50 % de cada prestación antes de las vacaciones de verano (normalmente en junio) y antes de Navidad, y el resto a lo largo de los demás periodos de pago del año.

Como alternativa, el empresario puede abonar la totalidad de los subsidios antes de las vacaciones. El salario mínimo es de 820€; los salarios no pueden ser inferiores a este mínimo nacional fijado por el gobierno, aunque los convenios colectivos pueden establecer mínimos más elevados.

Otras posibles retribuciones son las dietas de comida y las horas extraordinarias. Las dietas de comida no son obligatorias por ley, pero la mayoría de las empresas optan por concederlas. Los empleados suelen recibir una dieta por cada día de trabajo. La empresa determina el importe de la dieta, que debe ser el mismo para todos los trabajadores. Puede abonarse por transferencia bancaria, al igual que el salario, o mediante una tarjeta de comida. Si se abona mediante transferencia bancaria, el importe máximo diario no imponible actual es de 6,00 euros. Si se abona mediante una tarjeta de comidas, el importe máximo diario no imponible actual es de 9,60 euros. Estos importes mínimos no están limitados; la empresa puede optar por pagar importes superiores, pero en ese caso tanto el trabajador como la empresa pagarán impuestos por la diferencia.

La jornada laboral en Portugal es de 8 horas diarias y 40 semanales. Los empleados tienen derecho a periodos de descanso obligatorios y a un día libre semanal, normalmente el domingo. Existen leyes especiales para proteger a los menores, los padres y los cuidadores informales. Estas protecciones incluyen restricciones a las horas extraordinarias y al trabajo nocturno, así como condiciones específicas para el despido.

Por regla general, el periodo normal de trabajo no puede exceder de 8 horas al día, 40 horas a la semana. El empresario define el horario de trabajo proporcionando a los empleados el derecho a:

- Un período de descanso de al menos 1 hora y no superior a 2 horas durante la jornada laboral, para evitar trabajar más de cinco horas seguidas;

- 11 horas consecutivas de descanso entre dos jornadas de trabajo consecutivas;

- Al menos, un día libre a la semana, que suele corresponder al domingo

El descanso semanal obligatorio debe tomarse en continuidad con un descanso diario de once horas o con un descanso semanal complementario. Algunas de estas normas pueden modificarse gracias a convenios colectivos o por acuerdos individuales con los trabajadores.

En Portugal, a partir del 1 de enero, los trabajadores tienen derecho a 22 días laborables de vacaciones pagadas al año, que deben disfrutarse dentro del mismo año natural. De ellos, 10 días deben tomarse consecutivamente. Es importante tener en cuenta que los "días laborables" se refieren de lunes a viernes, a diferencia de otros países donde las vacaciones pagadas se cuentan por semanas e incluyen sábados y domingos.

No obstante, existen excepciones a esta norma en el año en que se contrata al trabajador, en el caso de un contrato de trabajo de hasta seis meses y cuando el contrato finaliza en el año siguiente a la contratación. Hay un límite de 30 días para el periodo de vacaciones en el mismo año laboral, salvo que se acuerde otra cosa por convenio colectivo.

Todo trabajador tiene derecho a vacaciones pagadas, que son obligatorias y no sustituibles por ningún pago. Vulnerar este derecho constituye una infracción reglamentaria grave y puede dar lugar al pago de indemnizaciones a los trabajadores.

Las fiestas nacionales en Portugal son:

- 1 de enero: Año Nuevo (Ano Novo; fiesta nacional).

- 12 de febrero: Carnaval (fiesta regional).

- 29 de marzo: Viernes Santo (Sexta Feira Santa; fiesta nacional).

- 31 de marzo: Semana Santa (Páscoa; fiesta nacional).

- 1 de abril: Lunes de Pascua (Segunda-feira de Páscoa; fiesta regional).

- 25 de abril: Día de la Libertad (fiesta nacional).

- 1 de mayo: Día del Trabajador (fiesta nacional).

- 9 de mayo: Jueves de la Ascensión (Quinta-feira da Ascensão; fiesta regional).

- 30 de mayo: Corpus Christi (Corpo de Deus; fiesta nacional).

- 10 de junio: Día de Portugal (fiesta nacional).

- 15 de agosto: Día de la Asunción (Assunção de Maria; fiesta nacional).

- 5 de octubre: Proclamación de la República Portuguesa (Implantação da República; fiesta nacional).

- 1 de noviembre: Todos los Santos (fiesta nacional).

- 1 de diciembre: Restauración de la Independencia (Restauração da Independência; fiesta nacional).

- 8 de diciembre: Fiesta de la Inmaculada Concepción (Imaculada Conceição; fiesta nacional).

- 25 de diciembre: Navidad (Natal; fiesta nacional).

Impuestos y cotizaciones sociales en Portugal

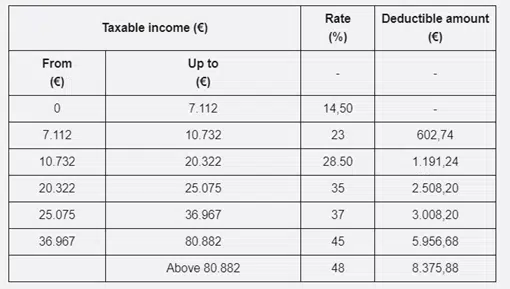

En Portugal, el impuesto incluye los principales impuestos y cotizaciones sociales. Por ejemplo, el IRS (Imposto sobre o Rendimento das Pessoas Singulares), o el IRC (Imposto sobre o Rendimento das Pessoas Coletivas) en español significa impuesto de sociedades. Para el IRS, las declaraciones anuales de la renta deben presentarse entre el 1 de abril y el 30 de junio del año siguiente. Este plazo puede extenderse hasta el 31 de diciembre para las personas físicas con ingresos en el extranjero.

¿Quién debe pagar estos impuestos?

Los residentes en territorio portugués deben pagar el IRS sobre su renta mundial, mientras que los no residentes sólo tributan por la renta obtenida dentro de Portugal. La residencia a efectos fiscales se determina por la presencia física superior a 183 días en un período de 12 meses, considerándose también los días parciales. Alternativamente, las personas físicas con estancias más cortas pueden ser consideradas residentes si mantienen una residencia en Portugal que indique la intención de convertirla en su domicilio habitual. La reciente reforma del IRS en Portugal introdujo el concepto de residencia fiscal parcial, según el cual una persona física es considerada residente fiscal desde su primer día de presencia en Portugal y no residente desde su último día de presencia en el país. (véase el cuadro para el tipo impositivo)

El plazo para presentar las declaraciones del IRC finaliza el último día de mayo del año siguiente. Los afectados por el impuesto deben surgir de la generación de rentas por parte de los respectivos contribuyentes; la mera titularidad de activos no desencadena obligaciones de IRC. Son contribuyentes residentes las personas jurídicas públicas o privadas con sede o dirección efectiva en territorio portugués. En general, las entidades que realizan operaciones económicas de carácter comercial tributan por sus beneficios mundiales. Las entidades no residentes con un establecimiento permanente en Portugal también están sujetas al IRC sobre la renta atribuible a dicho establecimiento. Un establecimiento permanente se define en sentido amplio como un lugar fijo en el que se realizan actividades comerciales, industriales o agrícolas, incluidos lugares como una oficina de dirección, una sucursal, una fábrica, un taller o las actividades de un agente dependiente en territorio portugués. Las entidades no residentes sin establecimiento permanente tributan únicamente por las rentas obtenidas en Portugal.

El impuesto de sociedades (IRC ) para las empresas residentes dedicadas principalmente a actividades comerciales, industriales o agrícolas está fijado en un tipo estándar del 21%. Además, la mayoría de los municipios pueden aplicar un recargo (derrama municipal) a un tipo máximo del 1,5% sobre los beneficios imponibles. Las pequeñas y medianas empresas (PYME) dedicadas directa y predominantemente a estas actividades se benefician de un tipo reducido del IRC del 17% sobre los primeros 25.000 euros de ingresos imponibles, aplicándose el tipo normal del 21% a cualquier cantidad que supere este umbral.