La crescita esterna è uno dei modi più rapidi per le PMI di far crescere la propria attività ed espandere le proprie operazioni (attività, servizi, clienti) all'estero. Tuttavia, un processo di fusione e acquisizione deve affrontare molte sfide, soprattutto in un contesto internazionale.

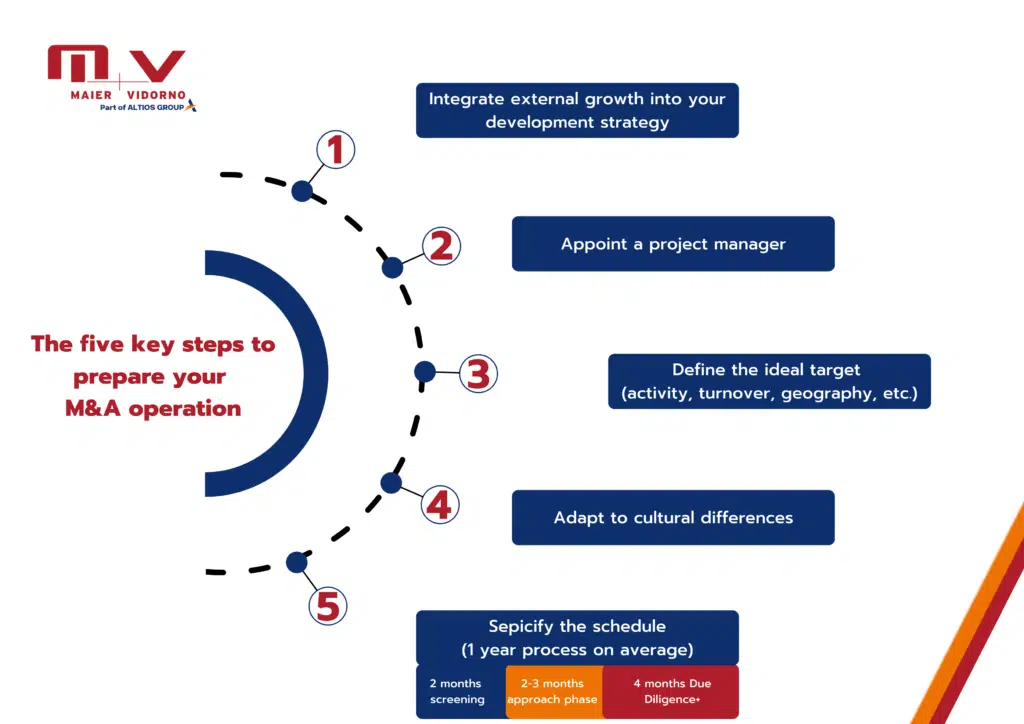

5 prerequisiti sono fondamentali prima di iniziare la vostra attività su M&A in Germania.

1. Integrare la crescita esterna nella propria strategia di sviluppo

/ Crescita esterna VS crescita organica: Definire il modo migliore per entrare in un nuovo paese, in un nuovo mercato. Le strategie di crescita esterna (M&A o alleanze strategiche) possono essere più rapide nella maggior parte dei casi, ma l'analisi preliminare è obbligatoria prima di avviare un processo completo. Se non viene effettuata correttamente, può portare a una perdita di valore.

/ Verificate la vostra capacità di finanziamento (livello di Enterprise Value) per valutare le dimensioni dell'obiettivo a cui potete puntare.

2. Nominare un responsabile di progetto

/ Nominate un Project Manager all'interno della vostra organizzazione che faccia da collegamento tra tutte le parti coinvolte nell'operazione M&A (consulenti, target, banche, ecc.).

/ A seconda delle dimensioni del progetto, definire l'ambito delle responsabilità di ciascun membro coinvolto nel progetto.

In Germania: Potrebbe essere necessario un po' di tempo per ottenere un feedback iniziale dagli obiettivi tedeschi, ma una volta convalidato l'interesse di un obiettivo, è importante essere reattivi e riuscire a presentare le stesse persone ai tedeschi, per garantire un buon follow-up durante la missione.

3. Definire il target ideale

/ Definire le dimensioni dell'azienda (dipendenti, ricavi/EBITDA, bilancio).

/ Definire l'attività / i servizi / i prodotti / i settori / i clienti

/ Definire l'ambito geografico (regione, paese)

/ Definire gli altri criteri (tipo di proprietà, tipo di acquisizione, tipo di clienti, team di gestione, ecc.)

4. Adattarsi alle differenze culturali

/ Avvicinarsi ai potenziali obiettivi: Il primo approccio nell'operazione M&A è sempre complicato, poiché non sappiamo se gli obiettivi sono pronti a vendere le loro aziende o se sono aperti a condividere le informazioni. L'idea è quella di creare l'opportunità. Ogni approccio deve adattarsi alle specificità culturali per massimizzare le possibilità di aprire la porta e ottenere informazioni.

In Germania: I nostri team locali contattano direttamente i target per telefono e organizzano il primo incontro in tedesco per discutere della vostra azienda, dei vostri obiettivi e di quelli dei target. Il primo approccio in tedesco permette di rassicurare un po' gli interlocutori e consente i primi scambi fluidi.

/ Fase di negoziazione e processo M&A : L'adattamento alle differenze culturali è fondamentale: rispettare l'agenda/calendario, comunicare chiaramente, non avere fretta e comunicare in anticipo eventuali cambiamenti.

Soprattutto in Germania: Le vostre presentazioni e argomentazioni devono essere esplicite, fondate, brevi, dirette al punto, istruttive e tecniche durante gli scambi. Il rapporto non si limita agli incontri: assicuratevi di rispettare il programma e se dovete annullare o rimandare un incontro o una telefonata, informate il vostro interlocutore con largo anticipo e concordate una nuova data.

/ Nell'integrazione post-deal: Mettere in atto una pianificazione e un project manager per gestire correttamente l'integrazione. Decidere di cambiare il marchio (a seconda del mercato), decidere di mutualizzare gli strumenti (IT, finanza, risorse umane, ecc.).

5. Specificare il calendario e preparare i documenti

/ Definire la pianificazione dell'operazione M&A per le fasi principali: Durata di ogni fase (2 mesi per lo screening, 2-3 mesi per la fase di approccio, 4 mesi per la Due Diligence, ecc.) È obbligatorio essere strutturati e pianificare.

/ Adattarsi all'agenda/calendario di ciascun target (potrebbe essere più veloce del previsto se il target è in un processo di vendita attivo/più lungo se il target non è inizialmente pronto a vendere).

/ Un'operazione di M&A richiede un gran numero di documenti. È necessario preparare quanto segue:

- Lettera di intenti (LOI): Un documento che delinea un accordo tra due o più parti prima che l'accordo sia finalizzato.

- Data room (data room online): l'esecuzione di un processo di data room richiede la raccolta di documenti riservati a cui terzi (avvocati, banche d'investimento, commercialisti, ecc.) possono accedere più facilmente durante il processo.

- Due diligence: processo attraverso il quale un potenziale acquirente valuta una società target o le sue attività ai fini di un'acquisizione. Le aree di interesse possono includere la situazione finanziaria, legale, lavorativa, fiscale, informatica, ambientale e di mercato/commerciale dell'azienda.

- Una volta completata la due diligence, le parti possono procedere alla stesura di un accordo definitivo, noto come "accordo di fusione

", "accordo di acquisto di azioni" o "accordo di acquisto di attività", a seconda della struttura della transazione.

Volete trasferirvi in Germania?