El crecimiento externo es una de las formas más rápidas, para las PYME, de hacer crecer su negocio y ampliar sus operaciones (actividades, servicios, clientes) en el extranjero. Sin embargo, un proceso de fusión y adquisición se enfrenta a muchos retos, especialmente en un contexto internacional.

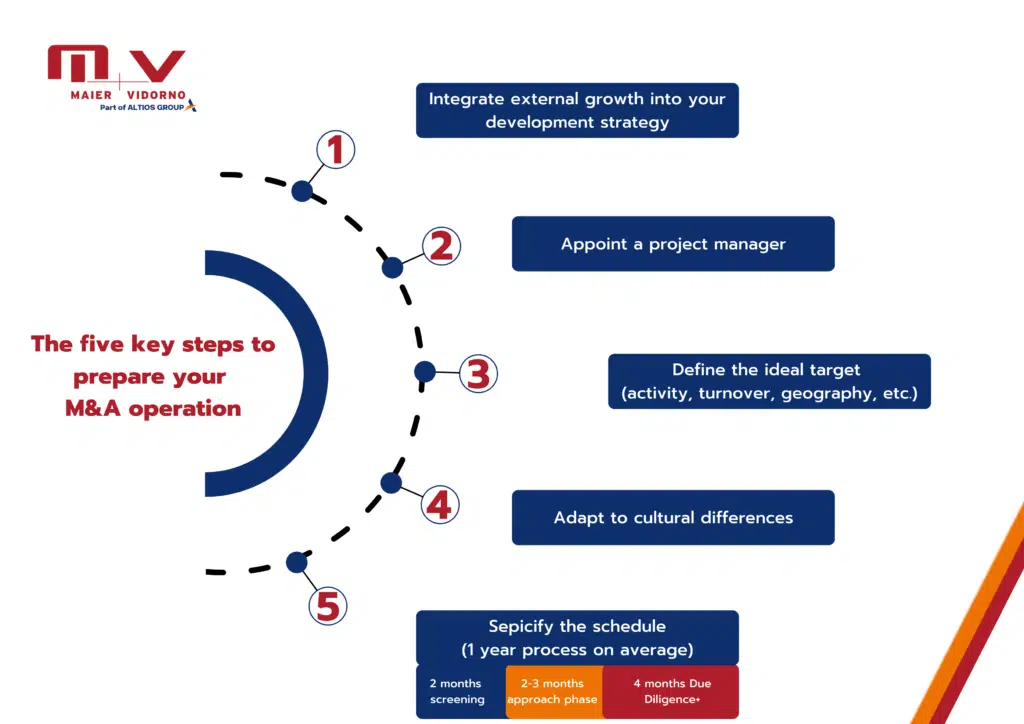

Antes de iniciar su operación M&A en Alemania, es imprescindible cumplir 5 requisitos previos.

1. Integrar el crecimiento externo en su estrategia de desarrollo

/ Crecimiento externo VS crecimiento orgánico: Definir la mejor manera de entrar en un nuevo país, un nuevo mercado. Las estrategias de crecimiento externo (M&A o Alianzas estratégicas), pueden ser más rápidas en la mayoría de los casos, pero el análisis preliminar es obligatorio antes de lanzar un proceso completo. Puede provocar una pérdida de valor si no se hace correctamente.

/ Verifique su capacidad de financiación (nivel de Valor de Empresa) para evaluar el tamaño del objetivo al que puede aspirar.

2. Nombrar a un jefe de proyecto

/ Nombre un Jefe de Proyecto dentro de su organización que será el enlace entre todas las partes implicadas en la operación M&A (asesores, objetivos, bancos, etc.)

/ Dependiendo del tamaño del proyecto, defina el alcance de las responsabilidades de cada miembro implicado en el proyecto.

En Alemania: Puede llevar algún tiempo obtener un feedback inicial de los objetivos alemanes, pero una vez validado el interés de un objetivo, es importante ser reactivo y poder presentar las mismas personas a los alemanes, para garantizar un buen seguimiento a lo largo de la misión.

3. Definir el objetivo ideal

/ Defina el tamaño de la empresa (empleados, ingresos/EBITDA, balance.)

/ Definir la actividad / servicios / productos / sectores / clientes

/ Definir el ámbito geográfico (región, país)

/ Defina los demás criterios (tipo de propiedad, tipo de adquisición, tipo de clientes, equipo directivo, etc.)

4. Adaptarse a las diferencias culturales

/ Acercarse a los objetivos potenciales: El primer acercamiento en la operación M&A siempre es complicado, ya que no sabemos si los objetivos están dispuestos a vender sus empresas o abiertos a compartir información. La idea es crear la oportunidad. Cada enfoque debe adaptarse a las especificidades culturales para maximizar las posibilidades de abrir la puerta y obtener información.

En Alemania: Nuestros equipos locales se dirigen directamente a los objetivos por teléfono y organizan la primera reunión en alemán para hablar de su empresa y de sus objetivos y los de los objetivos. El primer acercamiento en alemán permite tranquilizar un poco a los interlocutores y permite unos primeros intercambios fluidos.

/ Fase de negociación y proceso M&A : Adaptarse a las diferencias culturales es clave: respetar la agenda/calendario, comunicar con claridad, no precipitarse y comunicar con antelación si hay cambios.

Sobre todo en Alemania: Tus presentaciones y argumentos tienen que ser explícitos. bien fundamentados, breves, directos al grano, instructivos y técnicos durante los intercambios. La relación no se limita a las reuniones: asegúrate de cumplir el calendario y, si tienes que cancelar o aplazar una reunión o una llamada, comunícaselo a tu interlocutor con suficiente antelación y acuerda una nueva fecha.

/ En la integración posterior al acuerdo: Poner en marcha una planificación y un jefe de proyecto para dirigir adecuadamente la integración. Decida cambiar de marca (en función del mercado), decida mutualizar las herramientas (TI, finanzas, RRHH, etc.).

5. Especifique el calendario y prepare sus documentos

/ Definir la planificación de la operación M&A para las principales etapas: Duración de cada paso (2 meses para la selección, 2-3 meses para la fase de aproximación, 4 meses para la Due Diligence, etc.). Es obligatorio estructurarse y planificar.

/ Adaptarse a la agenda/calendario de cada objetivo (puede ser más rápido de lo esperado si el objetivo está en un proceso de venta activo/más largo si el objetivo no está inicialmente preparado para vender).

/ Una operación de M&A requiere un gran número de documentos. Es necesario preparar lo siguiente:

- La Carta de Intenciones (LOI): Documento en el que se esboza un acuerdo entre dos o más partes antes de que se formalice.

- Data rooms (sala de datos en línea): la gestión de un proceso de data room requiere recopilar documentos confidenciales a los que terceros (abogados, bancos de inversión, contables, etc.) puedan acceder más fácilmente durante el proceso.

- Diligencia debida: proceso mediante el cual un adquirente potencial evalúa una empresa objetivo o sus activos para una adquisición. Los ámbitos de interés pueden incluir la situación financiera, jurídica, laboral, fiscal, informática, medioambiental y de mercado/comercial de la empresa.

- Una vez concluida la diligencia debida, las partes pueden proceder a redactar un Acuerdo Definitivo, conocido como "acuerdo de fusión

", "acuerdo de compra de acciones" o "acuerdo de compra de activos", en función de la estructura de la operación.

¿Quiere instalarse en Alemania?