Wzrost zewnętrzny jest dla MŚP jednym z najszybszych sposobów na rozwój działalności i rozszerzenie działalności (działalności, usług, klientów) za granicą. Jednak proces fuzji i przejęć napotyka wiele wyzwań, zwłaszcza w kontekście międzynarodowym.

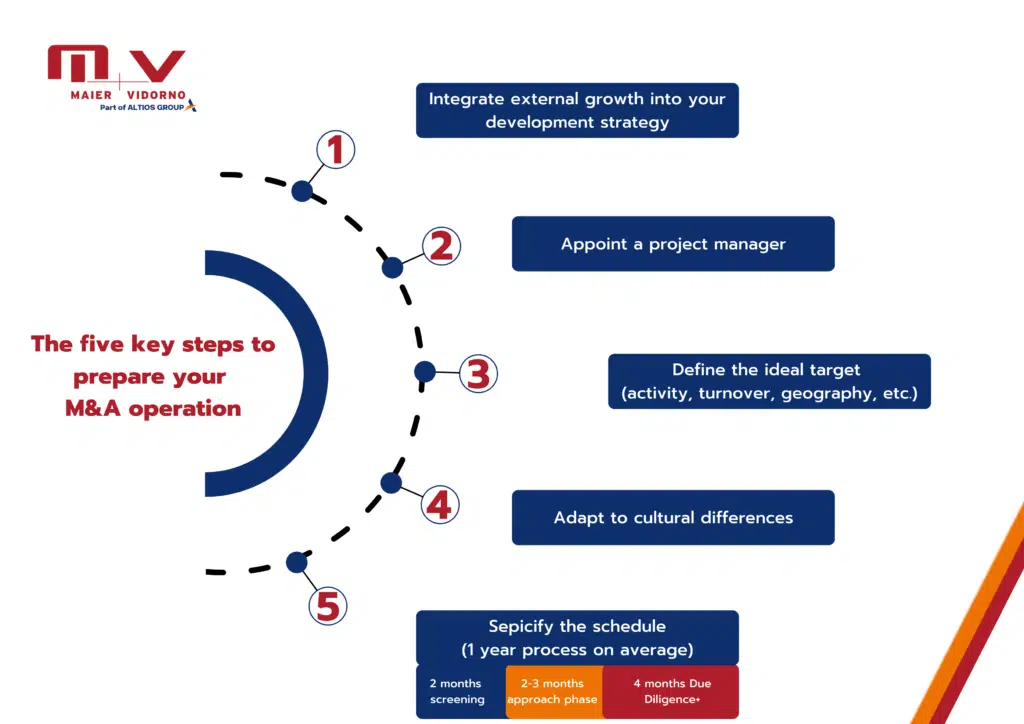

Przed rozpoczęciem działalności M&A w Niemczech należy spełnić 5 warunków wstępnych.

1. Włączenie wzrostu zewnętrznego do strategii rozwoju

/ Wzrost zewnętrzny VS organiczny: Określenie najlepszego sposobu wejścia do nowego kraju, na nowy rynek. Zewnętrzne strategie wzrostu (M&A lub sojusze strategiczne) mogą być w większości przypadków szybsze, ale wstępna analiza jest obowiązkowa przed uruchomieniem pełnego procesu. Może to prowadzić do utraty wartości, jeśli nie zostanie wykonane prawidłowo.

/ Zweryfikuj swoje możliwości finansowe (poziom wartości przedsiębiorstwa), aby ocenić wielkość celu, do którego możesz dążyć.

2. Wyznaczenie kierownika projektu

/ Wyznacz kierownika projektu w swojej organizacji, który będzie łącznikiem między wszystkimi stronami zaangażowanymi w operację M&A (doradcy, cele, banki itp.).

/ W zależności od wielkości projektu należy określić zakres obowiązków każdego członka zaangażowanego w projekt.

W Niemczech: Uzyskanie wstępnych informacji zwrotnych od niemieckich celów może zająć trochę czasu, ale po potwierdzeniu zainteresowania danego celu ważne jest, aby być reaktywnym i móc przedstawić te same osoby Niemcom, aby zapewnić dobrą kontynuację przez cały czas trwania misji.

3. Zdefiniowanie idealnego celu

/ Zdefiniuj wielkość firmy (pracownicy, przychody/EBITDA, bilans).

/ Określenie działalności / usług / produktów / sektorów / klientów

/ Określenie zakresu geograficznego (region, kraj)

/ Określ inne kryteria (rodzaj własności, rodzaj przejęcia, rodzaj klientów, zespół zarządzający itp.)

4. Dostosowanie się do różnic kulturowych

/ Podejście do potencjalnych celów: Pierwsze podejście w operacji M&A jest zawsze skomplikowane, ponieważ nie wiemy, czy cele są gotowe do sprzedaży swoich firm lub otwarte na dzielenie się informacjami. Chodzi o to, aby stworzyć okazję. Każde podejście musi być dostosowane do specyfiki kulturowej, aby zmaksymalizować szanse na otwarcie drzwi i uzyskanie informacji.

W Niemczech: Nasze lokalne zespoły kontaktują się z celami bezpośrednio przez telefon i organizują pierwsze spotkanie w języku niemieckim, aby omówić Twoją firmę i Twoje cele oraz cele celów. Pierwsze podejście w języku niemieckim pozwala nieco uspokoić rozmówców i umożliwia pierwszą płynną wymianę zdań.

/ Faza negocjacji i proces M&A : Kluczowe jest dostosowanie się do różnic kulturowych: przestrzegaj porządku obrad/kalendarza, komunikuj się jasno, nie spiesz się i informuj z wyprzedzeniem o ewentualnych zmianach.

Szczególnie w Niemczech: Twoje prezentacje i argumenty muszą być jednoznaczne. dobrze uzasadnione, krótkie, bezpośrednie, pouczające i techniczne podczas wymiany. Relacje nie ograniczają się do spotkań: upewnij się, że trzymasz się harmonogramu, a jeśli musisz odwołać lub przełożyć spotkanie lub rozmowę telefoniczną, poinformuj o tym kontakt z dużym wyprzedzeniem i uzgodnij nowy termin.

/ W integracji po transakcji: Wdrożenie planowania i kierownika projektu w celu prawidłowego przeprowadzenia integracji. Decyzja o zmianie marki (w zależności od rynku), decyzja o uwspólnieniu narzędzi (IT, finanse, HR itp.).

5. Określ harmonogram i przygotuj dokumenty

/ Określenie planowania operacji M&A dla głównych etapów: Czas trwania każdego etapu (2 miesiące na badanie przesiewowe, 2-3 miesiące na fazę podejścia, 4 miesiące na due diligence itp.) Struktura i planowanie są obowiązkowe.

/ Dostosuj się do harmonogramu/kalendarza każdego celu (może to być szybsze niż oczekiwano, jeśli cel jest w aktywnym procesie sprzedaży / dłuższe, jeśli cel początkowo nie jest gotowy do sprzedaży).

/ Operacja M&A wymaga dużej liczby dokumentów. Należy przygotować następujące dokumenty:

- List intencyjny (LOI): Dokument określający porozumienie między dwiema lub więcej stronami przed sfinalizowaniem umowy.

- Pokoje danych (pokoje danych online): prowadzenie procesu pokoju danych wymaga gromadzenia poufnych dokumentów, do których strony trzecie (prawnicy, banki inwestycyjne, biegli księgowi itp.) mogą następnie łatwiej uzyskać dostęp w trakcie procesu.

- Due diligence: proces, w ramach którego potencjalny nabywca ocenia docelową spółkę lub jej aktywa pod kątem przejęcia. Odpowiednie obszary zainteresowania mogą obejmować sytuację finansową, prawną, pracowniczą, podatkową, informatyczną, środowiskową oraz rynkową/handlową spółki.

- Po zakończeniu badania due diligence strony mogą przystąpić do sporządzenia umowy definitywnej, znanej jako "umowa fuzji

", "umowa nabycia udziałów" lub "umowa nabycia aktywów", w zależności od struktury transakcji.

Chcesz przeprowadzić się do Niemiec?