Das Fintech-Ökosystem in Brasilien expandiert kontinuierlich. Mit dem größten Finanzmarkt Lateinamerikas ist das Land zur größten Drehscheibe in dieser Region geworden.

In diesem Artikel erläutern die Experten von ALTIOS, wie ausländische Unternehmen die Vorteile des Fintech-Ökosystems in Brasilien nutzen können.

Das dynamische Ökosystem Brasiliens

Die FinTech-Branche erlebt eine weltweite Wachstumswelle, und Lateinamerika ist keine Ausnahme, wenn es darum geht, diese neuen Technologien zu nutzen, um den Zugang der Bevölkerung zu Finanzdienstleistungen zu verbessern.

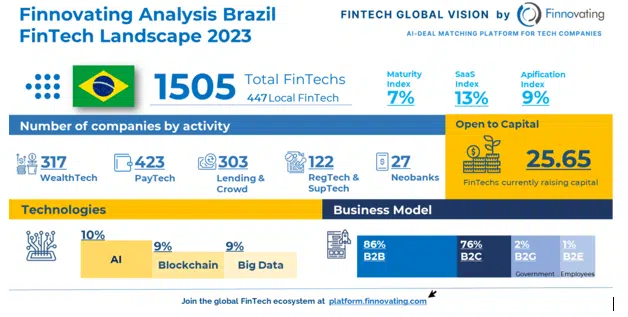

Brasilien beherbergt ein ständig wachsendes FinTech-Ökosystem mit über 1500 Start-ups. Diese Start-ups decken ein breites Spektrum an Bereichen ab, vom digitalen Zahlungsverkehr über Anlageplattformen bis hin zur Online-Kreditvergabe.

Im Jahr 2023 waren rund 1505 Fintech-Unternehmen registriert, fast die Hälfte davon waren lokale Unternehmen (447 lokale Fintechs).

Nach Angaben des Internationalen Währungsfonds geht die Verbreitung neuer Finanztechnologien und digitaler Banken mit einer Verringerung der Kreditvergabespannen einher. Fintech-Unternehmen konkurrieren nicht nur mit Banken und Versicherungen, sie stellen Banken und Versicherungen auch neue Technologien und Dienstleistungen zur Verfügung. In der Tat hat die Grenze zwischen traditionellen Finanzunternehmen und Fintech-Unternehmen bereits begonnen zu verschwimmen.

Quelle: https://finnovating.com/news/fintech_brazil_analysis_2023/

Die Fintech-Dominanz Brasiliens: Pionierhafte Regulierung und Marktwachstum

Brasilien ist das Land mit der größten Anzahl von Fintechs in Lateinamerika, die mehr als 30 % der gesamten Fintechs in der Region ausmachen und 58 % der Risikokapitaltransaktionen in Lateinamerika auf sich vereinen. Außerdem wurde in diesem Land die größte digitale Bank des Kontinents gegründet, die Nubank, die eine Bewertung von mehr als 50 Mrd. USD aufweist und bereits an der New Yorker Börse notiert ist.

Ein weiterer Faktor, der das Wachstum des Fintech-Sektors in Brasilien vorangetrieben hat, waren die Fortschritte bei der Regulierung, die sich durch ermutigende und erleichternde Entwicklungsszenarien für die Branche auszeichnet. Im Jahr 2013 wurde eine Verordnung für Zahlungsinstitute erlassen, um diesen Einrichtungen den Zugang zum brasilianischen Zahlungssystem zu ermöglichen, das bisher nur Banken vorbehalten war.

Im Jahr 2018 hat die brasilianische Zentralbank Fintechs die Genehmigung erteilt, Kredite zu vergeben, ohne dass Banken zwischengeschaltet werden müssen. Sie hat auch Vorschriften zur Regulierung der Cybersicherheit und von Crowdfunding-Aktivitäten eingeführt. Eine weitere Initiative ist das "Open-Banking"-Modell, das den Austausch von Daten zwischen Finanzinstituten ermöglicht.

Die wichtigsten Zielländer für brasilianische Start-ups liegen in Lateinamerika und der Karibik. Nach den Finnovista-Statistiken von Ende 2022 entfällt der größte Anteil auf Mexiko mit 22 %, Chile mit 14 % und Kolumbien mit 9 %. Außerhalb der Region haben die brasilianischen Fintechs in die USA (11 %), nach Europa (6 %) und Asien (3 %) expandiert.

Darüber hinaus hat die hohe Verbreitung von Technologie und Internet in der brasilianischen Gesellschaft die Nutzung von Finanzdienstleistungen über diese Mittel ermöglicht, was die Beteiligung der Kunden fördert und die finanzielle Eingliederung unterstützt.

Fintech-Rechtsrahmen

Brasilien und Mexiko sind zwei der führenden Länder bei der Regulierung von Fintechs in Lateinamerika. Beide haben Maßnahmen ergriffen, um das Wachstum dieser Branche zu fördern und gleichzeitig die Verbraucher zu schützen und die finanzielle Stabilität zu gewährleisten.

In Brasilien hat die Zentralbank einen speziellen Regulierungsrahmen für Fintechs geschaffen, um die Innovation und das Wachstum der Branche zu fördern und gleichzeitig die Einhaltung internationaler Regulierungsstandards zu gewährleisten. Der Regulierungsrahmen umfasst die Einrichtung eines speziellen Registers für Start-ups in diesem Sektor, die Überwachung der Aktivitäten dieser Unternehmen und die Umsetzung von Sicherheitsmaßnahmen zum Schutz der Verbraucher.

Die Nationale Banken- und Wertpapierkommission Mexikos (CNBV) hat ihrerseits ähnliche Schritte zur Regulierung von Fintechs unternommen. Die CNBV hat einen Regulierungsrahmen für Fintechs geschaffen, der die Überwachung der Aktivitäten dieser Unternehmen, die Einrichtung eines speziellen Registers und die Umsetzung von Sicherheitsmaßnahmen zum Schutz der Verbraucher umfasst. Darüber hinaus hat Mexiko ein günstiges Ökosystem für das Wachstum von Fintechs entwickelt, mit einer großen Anzahl von Investoren und einer wachsenden Nutzerbasis.

Kartierung von Ökosystemen in der Region

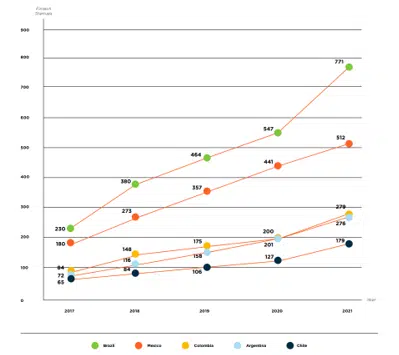

Die Interamerikanische Entwicklungsbank (IDB ) hat berichtet, dass der Fintech-Sektor in Lateinamerika zwischen 2018 und 2021 um 112 % wächst.

Dem IWF zufolge scheinen drei Schlüsselfaktoren den Fintech-Boom in Lateinamerika angeheizt zu haben:

- begrenzter Zugang zu Finanzmitteln von Banken und unzureichender Wettbewerb zwischen den Banken

- Verbesserungen der digitalen Infrastruktur

- Zugang zu Risikokapital.

In diesem Sinne sind einige lateinamerikanische Fintech-Sektoren alle exponentiell gewachsen:

- Der digitale Zahlungsverkehr wuchs von 89 Mrd. USD im Jahr 2017 auf 215 Mrd. USD im Jahr 2021, und die Zahl der Nutzer digitaler Zahlungsdienste überstieg im Jahr 2021 300 Millionen. Digitale Banken hatten im Jahr 2021 mehr als 30 Millionen Nutzer, vor allem in Brasilien und Mexiko.

- Business-to-Business (B2B) Fintech-Startups, die technologische Lösungen für bestehende Finanzinstitute anbieten, wuchsen zwischen 2017 und 2021 im Durchschnitt jährlich um fast 50 Prozent.

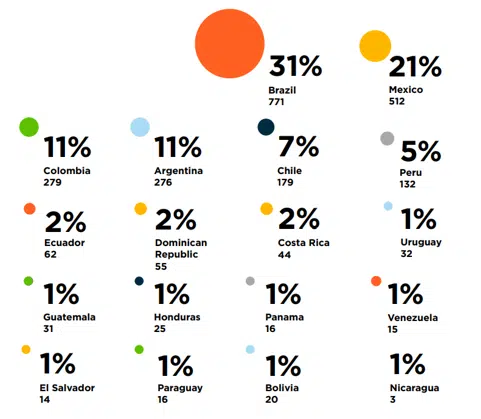

Abbildung: Verteilung der Fintech-Unternehmen in Lateinamerika und der Karibik im Jahr 2021

Quelle: https://publications.iadb.org/en/fintech-latin-america-and-caribbean-consolidated-ecosystem-recovery

Abbildung: Entwicklung der Anzahl von Fintech-Unternehmen in Lateinamerika und der Karibik (2018-2021)

Quelle: https://publications.iadb.org/en/fintech-latin-america-and-caribbean-consolidated-ecosystem-recovery

Was sind die Markttrends und Chancen für 2024?

Wachstum des digitalen Zahlungsverkehrs

Der digitale Zahlungsverkehr wird in Lateinamerika weiter auf dem Vormarsch sein. McKinsey schätzt, dass der Wert des digitalen Zahlungsverkehrs in der Region bis 2025 2,5 Billionen Dollar erreichen wird. Diese Dynamik ist auf Faktoren wie die zunehmende Verbreitung von Smartphones, die kontinuierliche Verbesserung der Telekommunikationsinfrastruktur und die zunehmende Verbreitung von kontaktlosen Zahlungslösungen zurückzuführen.

Entwicklung des Open Banking

Der Open-Banking-Trend gewinnt in Lateinamerika immer mehr an Fahrt. Open Banking ermöglicht es Nutzern, Finanzdaten mit autorisierten Dritten, wie Fintech-Unternehmen, zu teilen, um Zugang zu neuen Finanzprodukten und -dienstleistungen zu erhalten. Laut dem Bericht von Allied Market Research wird der Open-Banking-Markt bis 2026 voraussichtlich 43,152 Milliarden US-Dollar erreichen.

Aufschwung der Kryptowährungen

Kryptowährungen sind in Lateinamerika auf dem Vormarsch: 46 % der Personen mit Bankkonto sind bereit, Zahlungen mit Bitcoin zu tätigen. Experten betonen, dass sich Kryptoasset-Unternehmen zu End-to-End-Finanztechnologieanbietern entwickeln, die als One-Stop-Shops für Investoren, Verbraucher und andere Unternehmen fungieren.

Zusammenfassend lässt sich sagen, dass der brasilianische Markt als Benchmark in der Region für die Fintech-Branche gilt. Dies ist vor allem auf die "Größe des Marktes" in Brasilien zurückzuführen, wo 84 % der erwachsenen Bevölkerung in einem Land mit 203 Millionen Einwohnern eine Bankverbindung haben.

Das liegt auch daran, dass nur wenige Banken diesen großen Markt kontrollieren, was zu zahlreichen Problemen führt, die Unternehmer zu lösen versuchen. Ein gutes Beispiel dafür ist NuBank, ein Anbieter von Kreditkarten und Banklösungen, der deren Nutzung erleichtert und komplizierte bürokratische Aspekte reduziert. Nubank gilt bereits als die größte digitale Bank der Welt außerhalb Asiens und ist das größte Fintech-Unternehmen in Lateinamerika. Ende 2021 startete das Unternehmen seinen Börsengang an der New Yorker Börse und wurde zum wertvollsten Unternehmen Lateinamerikas.

Möchten Sie mehr erfahren?

Wenn Sie, wie die NuBank, Geschäftsbedürfnisse identifizieren wollen, die sich in globalen Erfolg verwandeln, kontaktieren Sie uns oder vereinbaren Sie einen Termin mit einem unserer Experten! Wir können Sie bei Ihrem internationalen Wachstumsprojekt begleiten.

Lesen Sie zusätzlich zu diesem Artikel über die Luft- und Raumfahrtindustrie in Mexiko.